老後2000万円問題、現在まだ年金を受給されていない方なら誰もが一度は気にしたことのある言葉では無いでしょうか。

2000万円と聞くと膨大な金額にも思えますが、節約しながら、 iDeCoやN I S Aを少しずつ運用していけば、なんとか貯められるかな、と予測を立てられている方も多いかもしれません。

しかし、その「老後に必要な額は2000万円」という大前提がもし誤っていて、必要な金額は「4000〜6000万円」だとしたら、どうでしょうか。

果たして現在考えている貯蓄方法でそこまで貯められるでしょうか。

結論から言うと、現在専業主婦、或いは夫の扶養内で働いている夫婦の場合、30〜40年後に必要になる貯蓄は「4000〜6000万円」です。

この2000万円の幅は、持ち家の有無です。老後にローン無し、リフォーム必要無しの持ち家がある場合は4000万円、賃貸で生活する場合は家賃が必要なため、6000万円の貯蓄が必要です。

また、この金額は、決して裕福な老後生活を送るために必要な金額という訳ではなく、平均的な生活を送る為に必要な金額です。

以下では、何故2000万円ではなく、4000万〜6000万円必要なのか、老後の収入、支出について詳しく計算しながら見ていきたいと思います。

はじめに

主題である積算をする前に、なぜ今回老後資金について取り上げようと考えたのか、少しお話させてください。

私が老後の資金について深く考え始めたきっかけは、なんとなく付けていた夕方の報道番組でした。

確か「新卒の会社員がファイナンシャルプランナー(FP)に貯蓄についてのアドバイスを受ける」という特集だったと思います。

新入社員:「このまま働き続ければ老後は安心ですか?」

FP:「定年時に2000万の貯蓄があっても、75歳で資金が枯渇します。生活水準をかなり切り詰めたら85歳まで持ちますね」

現実を突きつけられ、ショックを受ける新入社員。

そこから元来の不安症で本やネットで情報を集め始めるも、結局いくら必要かは個々人によって異なる、というのが大方の結論でした。

確かにその通りだと思います。

老後どこで暮らすのか、持ち家があるのか、生活水準はどの程度か、人によって全く違いますもんね。

そこで、この機会に真剣に調べて詳細に試算してみることにしました。

概算でこの程度考えておけばいい、という専門家の助言は多くあると思いますが、個々人で見積もったものを公開している人は余りいないと思いますので、何らか少しでも参考になると嬉しいです。

今回試算してみた人(前提)

2児子育て中30代主婦。出産&夫の転勤で退職し、現在は扶養内で在宅ワーク(パート)。夫は会社員。できれば正社員雇用で働きたいものの、夫も転勤多く、今後も扶養内のパート就業になる可能性大。転勤も多い為、マイホームの購入は不可、老後は地方で賃貸生活を予定。特にお金の掛かる趣味もなく、ファッションや食事もそこまでのこだわりない為、老後も特段贅沢な暮らしをする予定も無し。

そもそも「老後2000万円」はどこから来た数字なのか?

2019年金融庁の金融審議会「市場ワーキング・グループ」の報告書において、「老後30年間で約2000万円が不足する」ととれる記載があり、これがメディアに報じられるや否や一気に「老後2000万円問題」として脚光を浴びることになりました。

当時メディアでも連日放送され、「年金だけで足りないとは思ってたけど、まさか2000万も・・・?」ショックを受けた方も多いのでは無いでしょうか。

しかし結局、当時の麻生副総理兼金融担当大臣は「世間に対して不安や誤解を与えており、政府のスタンスとも違う」として、正式な報告書の受け取りを拒否しました。

この為「老後2000万円不足」は政府が正式に認めたものではありません。

今後も、こういった老後の不足額に対して政府が何らかの金銭的な支援措置などを行うことはまずないでしょう。

厚生労働省の「令和2年度被保護者調査」によれば、生活保護受給者の55.5%は65歳以上の高齢者世帯で、この割合は年々じわりじわりと上昇しています。

現在でも高齢者の5人に1人は貧困であると言われており、貧困層は生活保護以下の生活水準で生活している状況です。

近年「iDeCo」や「つみたてNISA」などが様々な場所で宣伝されていますが、足りないと思う人は、そういったもので自助努力をしてくれ、ということなのかもしれません。

不足するという2000万円の計算内訳

では、この不足する「2000万円」はどのように導き出されたものなのでしょうか。

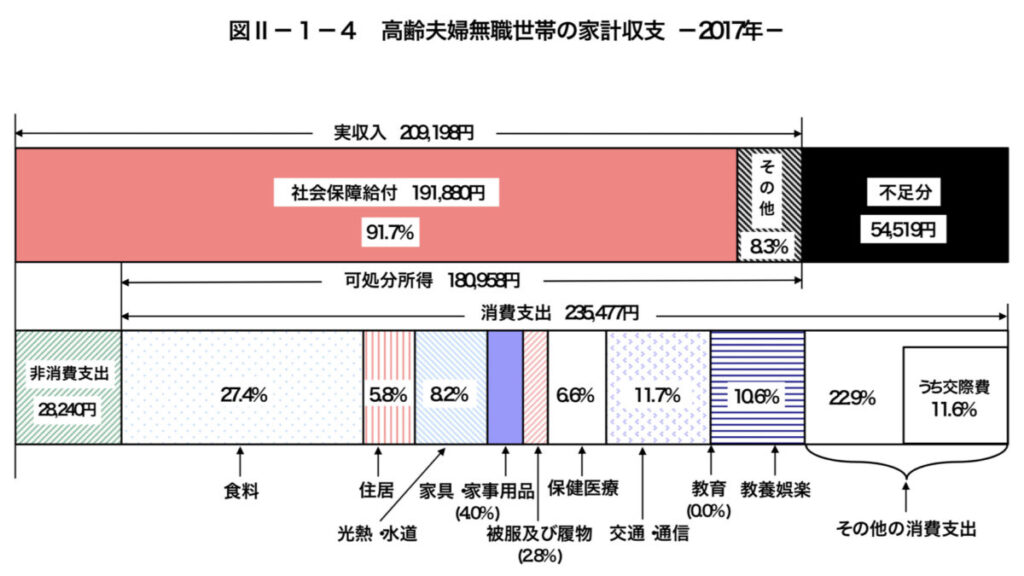

計算の根拠は総務省の2017年「家計調査」における高齢者夫婦無職世帯(夫 65 歳以上,妻 60 歳以上の夫婦のみの無職世帯)の平均月額家計収支(支出、収入が月々いくらか)です。

下記の図は総務省の家計調査年報からそのまま引用したものですが、上の収入合計(20万9198円)―下の支出合計(26万3717円)の差額、黒塗りの不足分に「5万4519円」と記載があります。

2017年当時の平均的な高齢者夫婦無職世帯は、毎月約5.5万円貯金などから取り崩して生活している、ということが分かる表なのですが、

この不足額が、30年間続くとしたら、

ポイント

不足額「5万4519円」× 12ヶ月 × 30年間 = 19,626,840円

=約2000万足りない

という試算ができあがるわけです。

非常にシンプルですが、平均から引用し、複雑な計算を用いていないからこそ説得力がありますよね。

しかし、これらには落とし穴があります。

2000万円の落とし穴

2000万円の算出根拠となった上記の総務省の家計調査についてですが、支出の内訳や計算の大前提について、注意しなければならない点が幾つかあります。

注意

1.住居費は「月額1万3656円」しか入っていない

(戸建てであれば築年数と共に必要となる住居リフォーム費用も当然含まれていない)

2.車の買い替え費用や、冠婚葬祭費など特別な支出は含まれていない

3.夫婦二人暮らしを30年続けた場合の費用であって、在宅介護費や、老人ホームに入る場合の費用は含まれていない

4.当然起こるであろう少子高齢化等による年金支給額の減額は考慮されていない

上記4点はいずれも支出増、収入減の方向に作用します。

つまり「老後足りない2000万円」とは、

定年してから死ぬ直前まで夫婦二人とも介護いらずの健康体で、ローン残のない持ち家をリフォーム無しに住み続けた場合に、それでも足りない金額

という超最低限の費用であることが分かります。

実際には幾ら必要なのか試算してみた

それでは30〜40年後の日本で、老後夫婦2人で生活するには、一体いくら必要なのでしょうか。

まず、老後(定年後〜死ぬまで)は一体何年間になるのでしょうか。

老後は何年間見積もっておくべきか

定年はいつ?

そもそも定年とは、一定の年齢に達したことを理由に企業が労働者を退職させる制度です。

2017年の厚生労働省「就労条件総合調査」によれば、その当時で約8割の企業が60歳を定年としていましたが、2025年4月からは、65歳以上定年制が義務化されます。

現在既に導入している企業も多いと思いますが、再雇用制度(一度退職させ嘱託社員などとして再雇用)や勤務延長制度(退職させずそのまま雇用を続ける)により、今後全ての企業で65歳までの雇用が必須となります。

また、70歳までの雇用も現段階で企業の努力義務となっていることから、いずれ70歳定年も義務化されるかもしれません。

定年後何年生きるのか?

2021年7月に厚生労働省から発表された統計によると、2020年時点での日本の平均寿命は、女性が87.74歳、男性が81.64歳でした。

いずれも過去最高を記録し、前年(2019年)からは、男性は0.23年、女性は0.29年上回りました。

今後も年々伸びていくことが予想されており、内閣府が2014年に取りまとめた高齢社会白書によれば、約40年後の2060年には、男性は84歳、女性は90歳を超えると言われています。

(実際には当時の予想数値を超えた上昇を見せている為、実際には更に数年平均寿命が延伸されていることは想定しておくべきでしょう)

また厚生労働省の令和2年簡易生命表によれば、95歳以上の生存率は、男性約11%、女性約28%で、男性の10人に1人、女性の3人に1人は現時点でも95歳以上まで生存しています。

さらに100歳時点でも女性の生存率は約8%なので、40〜50年後にはまさに「人生100年」が当たり前になっているかもしれません。

以上から、定年後は少なくとも30年は生きる見込みで、不足額を試算していく必要があります。

老後30年間の支出の合計は1億3347万円

上記を踏まえて実際に試算した結果、支出の合計は、1億3347万円となりました。

(※詳細な前提や内訳は以下各項に記載しています。)

支出の部

1)生活費・・・9000万円

2)住居費・・・2520万円

3)車維持費・・・600万円

4)介護費・・・2943万円

4-3)介護費調整額・・・▲2016万円

5)お墓&葬式費用・・・300万円

合計 1億3347万円

1) 生活費・・・9000万円

総務省2020年「家計調査年報」によれば、65歳以上の夫婦のみ無職世帯の平均月支出は、25万5550円、約26万円となっています。

家賃は別項で計算するため、支出の中から1万円(26万円中の住居費用)を差し引き、月額25万円が30年分必要とすると、

25万円 × 12ヶ月 × 30年間 = 9000万円

となります。

因みに、公益財団法人生命保険文化センターの2019年「生活保障に関する調査」における意識調査によると、夫婦2人で老後生活を送る上で必要と考えられる最低日常生活費は、月額22.1万円、ゆとりある生活を贈るためには、14万円を上乗せした約36万円が必要とされています。

2) 住居費・・・2520万円

支出割合で1位2位を争うのが住居費だと思います。

そこでいつも議論になるのが、若い内にマイホームを買ってローンで返済していくか、それとも子供の成長等に伴って適宜引っ越ししながら賃貸を続けて行くかです。

マイホーム購入にしても、マンションにするか、戸建てにするのか、賃貸にしても地方か都会か、また広さによっても金額がまちまちのため、単純な比較は難しいのが現状です。

しかし、50年間マイホームに住んだ場合と、賃貸を続けた場合でかかる費用は大体同等(5000万〜7000万程)と言われています。

因みに私個人としては、夫がまだまだ転勤の可能性がある、また将来は夫と二人で地方の2L D Kのこじんまりしたアパート暮らしの方が、気兼ねもなく掃除も楽でいいという思いと、介護が必要になった場合、老人ホームへの入居の可能性もあることから、今後もマイホーム購入の予定はありません。

地方の2L D Kということで、月額7万円を家賃として加味します。

7万円 × 12ヶ月 × 30年 = 2520万円

3) 車の維持費・・・600万円

家賃は安く済むとしても、田舎に住む際に必須となるのが、車です。

軽自動車でも、ガソリン、保険、車検、駐車場等の費用などを考えると、年間20万円近い費用がかかります。

また、65歳〜80歳手前頃までに2回車を乗り換えるとして、車2台分の費用はみておく必要があるでしょう。

・車(軽自動車)の買い替え2台 ・・・ 150万円 × 2台 = 300万円

・維持費(軽自動車) ・・・ 20万円 × 15年 = 300万円

合計600万円

4) 介護に掛かる費用・・・2943万円

老人ホームには、介護度(介護が必要な度合いで、一定の基準に基づき公的機関により認定される)によって入れる施設と入れない施設があります。

介護度が高ければ特別養護老人ホームという公的施設に安く入居することができますが、そこまで介護度が進むまでにまず介護が必要となるケースが大半です。

介護が必要となる期間を考える際によく用いられるのが、「健康寿命」という概念です。

健康寿命とは「健康上の問題で日常生活が制限されることなく生活できる期間」のことを指します。

つまり何らかの介護が必要な期間は、平均寿命から、この健康寿命を引いた年数ということになります。

厚生省の「健康寿命の令和元年値について」の資料によると、2019年時点での健康寿命は、男性72.68歳、女性75.38歳となっています。

平均寿命 ― 健康寿命 = 介護が必要になる期間

男性 81.41 − 72.68 = 8.73年

女性 87.45 − 75.38 = 12.06年

と、男性では約9年、女性では約12年、何らかの介護が必要になる期間があることを覚悟しなければなりません。

子供と同居しない前提で考えると、デイサービスやヘルパーを利用する在宅介護の費用、及び在宅介護では対応できなくなった場合に有料老人ホームなどに入居する費用を工面する必要があります。

2016年の野村総合研究所「高齢者向け住まい及び住まい事業者の運営実態に関する調査研究」の報告書によれば、施設の種類によって幅があるものの、有料老人ホームの平均入居期間は3年3ヶ月となっていることから、ここでは4年分の費用を見積もっておきたいと思います。

それに伴って、在宅介護の期間は、夫5年間、妻8年間とします。

4) - 1 在宅介護費用・・・823万円

公益財団法人生命保険文化センター「2021年度 生命保険に関する全国実態調査」によれば、在宅介護の一時費用(住宅改造や介護用ベッドの購入など一時的にかかった費用)の平均が74万円、介護費用の月額は4.8万円となっています。

初期費用・・・74万円

介護費用月額・・・4.8×12ヶ月×13年間(5年間+8年間)=748.8万円

合計 約823万円

4) - 2 有料老人ホーム入居費用・・・2120万円

まず、老人ホームにも、公営の特別養護老人ホームやケアハウス、民営のグループホームや介護付き有料老人ホームなど様々な種類があります。

どの施設に入居できるかは、要介護度(介護がどの程度必要か、市区町村の認定調査員による調査及び主治医の意見書による1次判定及び保健・医療・福祉の専門家による「介護認定審査会」での2次判定によって決定する)等によって決定します。

ここでは、比較的低い介護度から入所でき、看取りまで可能な介護付き有料老人ホームに入ることを想定します。

介護付き有料老人ホームに入居する際には、入居の際の初期費用(入居費用)と、月額利用料の2つを支払う必要があります。

都市部に近い施設は費用も高額になり、地方になれば安くなる傾向があり、施設によって費用は月とスッポンほど異なる為、もし都市部に住まれるご予定の方は予め周辺地域の老人ホームの相場を調べておくと良いかもしれません。

今回私は地元(中国地方)の有料老人ホームを幾つか調べたところ、大体入居費用100万円、月額利用料約20万円あればなんとかなりそうだと目算がつきました。

初期費用(入居費用)・・・100万円 × 2人分 =2 00万円

月額利用料・・・20万円 × 12ヶ月 × 4年間 × 2人分 = 1920万円

合計 2120万円

4) - 3 介護費調整額・・・▲2016万円

老人ホームに入る場合、月々の生活費と家賃が掛からなくなる為、下記A、Bの金額を全体から差し引きします。

4)-3-1 どちらかが老人ホームに入り、夫婦2人生活が4年間単身生活になるとし、生活費が月々の25万円から15万円に減る。

ポイント

ー(25万円―15万円) × 12ヶ月 × 4年間 = ー480万円

4)-3-2 夫婦2人の内、どちらかが死亡した後に4年間老人ホームに入り、生活費及び家賃が不要になる。

ポイント

((―25万円) + (―7万円)) × 12ヶ月 × 4年間 = ―1536万円

4)-1-1(ー480万円) + 4)-1-2(ー1536万円)= ―2016万円

5) お墓&葬式費用・・・300万円

最後に見積もっておきたいのが、お墓と葬式費用です。

自分たちが死んだ後に掛かる最も大きな費用ですので、出来れば予め遺言書と共に用意しておきたいですよね。

5)−1 葬式費用

葬式には、直葬、火葬式、家族葬、一般葬等様々な種類があり、参列人数によっても金額はかなり変動します。

参列者の多い場合、葬儀会場の手配や、仕出し弁当などを振る舞う飲食費用等、100万円以上掛かることは珍しくありません。

参列者が家族などの近親者のみで行われる家族葬の場合、全国的には50万〜100万円程度掛掛かった人が多いようです。

ここでは、中央値として、75万円として見積もっておきたいと思います。

75万円×2人分=150万円

5)−2 お墓

私達夫婦はどちらも地元を離れており、先祖代々から引き継ぐお墓もない為、もし自分たちでお墓を建てる場合、お墓の土地から探すことになります。

しかし、そもそも一度お墓を建ててしまうと墓掃除なども毎年大変ですし、そのために子供たちに迷惑を掛けるのも気が引けてしまいます。

そこで、今では「永代供養」を検討しています。

永代供養とは、寺院や霊園に遺骨を納め、供養や管理にまつわるすべてを行なってもらうことです。

永代とは言っても永遠ではなく、一定の期間(最長で33年ほど)が過ぎた後は、永代供養墓や合葬墓などで他の遺骨と合祀されます。

永代供養の中でも、通常の墓地と同じように専用の区画に単独のお墓を建てるものもあれば、納骨堂といって、建物の中にロッカーのようなスペースを借りて遺骨を安置するもの、またお墓の代わりに木を墓碑とする樹木葬など様々なものがあります。

料金も10万円〜150万円とかなり幅があります。

ここでは中央値として75万円を見積もっておきたいと思います。

75万円×2人分=150万円

老後30年間の収入の合計は7330万円

それでは収入としては一体老後幾らの金額が入ってくると期待できるのでしょうか。

ここでは、iDeCo 等には加入していないとして、年金(国民年金&厚生年金)及び退職金のみの収入とすると、合計は7330万円となりました。

詳細な前提及び内訳は以下各項をご確認ください。

収入の部

6) 将来もらえる年金・・・5141万円

7) 夫の退職金・・・2229万円

合計 7370万円

6) 将来もらえる年金はいくら?・・・5141万円

日本の年金制度は、割賦方式と言って、働く現役世代が納めた保険料をもとに、高齢者の年金給付に充てる仕組みを採っています。

現在の日本は少子高齢化&人口減少の状況に置かれています。

内閣府2021年「高齢社会白書」によれば、2020年には、2.1人の現役世代(15-64歳)で1人の高齢者(65歳以上)を支える形ですが、2065年には「1.3人で1人を支える」形になると言われています。

また加えて、日本はここ30年間殆ど実質賃金が上がっておらず、近年ではむしろ減少傾向で、今後このまま経済成長が低迷を続ければ、支え手の減少に加えて、支え手の収入減となる可能性があります。

年金制度については5年毎に財政検証が行われており、厚生労働省2019年の財政検証結果では、経済成長が低迷(経済成長率▲0.5%)を続けた場合をケースⅥ(ワーストケース)として、見通しを立てています。

そして、残念ながら現在の日本の状況はこのケースⅥに最も近い状況と言えるでしょう。

ケースⅥの場合、

ココがポイント

「給付水準調整を続けると、国民年金は2052年度に積立金がなくなり完全な賦課方式に移行。その後、保険料と国庫負担で賄うことのできる給付水準は、所得代替率38%~36%程度。」

と財政検証の報告結果に記載があります。

この所得代替率とは、年金受給者(夫婦二人の基礎年金+夫の厚生年金)がもらう受給額を働き手である現役世代(男子)の平均手取り収入額と比べた時、果たして何割になるか、を示す数値です。

例えば、年金受給額が20万円で、現役世代(男子)の収入額が40万円であれば、所得代替率は、20万円÷40万円=0.5(50%)になります。

2019年時点の所得代替率は、現役世代(男子)の平均手取りが35.7万円、年金受給額が22万円(夫婦二人の基礎年金13.0万円+夫の厚生年金9.0万円)で、以下の計算式の通り、61.7%でした。

2019年の所得代替率

22万円 ÷ 35.7万円 = 61.7%

一方で、先ほどのケースⅥの場合、30年後には所得代替率が、38%~36%程度になると記載があります。

年金として、働いていた時の6割以上の金額をもらえる、というのと、4割弱程度しかもらえなくなる、というのは、かなり違いますよね。

ただ、現在の国民年金法では、この所得代替率が50%を下回る見通しが立った場合、「給付及び費用負担の在り方について検討を行い、所要の措置を講ずる」ことが定められており、実際に年金受給額がこの通りに減ることはまずないでしょう。

ということは逆に、この50%を死守するために今後必ず大規模な年金制度改革が行われるということでもあります。

60歳〜65歳までの任意加入期間を強制加入期間とする、パートやアルバイトで働く人全員を厚生年金の加入者とする等、保険料の徴収範囲を広げることも今後十分有り得ます。

また一方で、支給開始を遅らせるというのも現実的な施策と思われます。

現在年金の支給開始を遅らせる「繰り下げ受給」というものがあります。

これは65歳の支給年齢を最大75歳まで遅らせ、年金額を増額させるという制度です。

(逆に支給額は下がるものの、65歳の支給開始を60歳まで早める「繰り上げ受給」というものもあります)

今後は基本となる支給開始年齢は現在の65歳から70歳へ、「繰り下げ受給」は最大80歳まで、という様にこちらも段階的に制度改正が進んでいくかもしれません。

支給開始年齢が引き上げられ、70歳から支給を開始する場合、5年間同じ会社で働き続けるか、アルバイトでもするか、別の収入手段を得なければならなくなります。

そうすると、老後期間が30年から25年となり、大前提が覆ってしまうため、ここでは本当のワーストケースとして、現状の制度のまま、現役世代(男子)の収入の4割が得られるとして、計算したいと思います。

専業主婦或いは夫の扶養内でパートをしていた場合、老後夫婦でもらえる年金は、夫婦二人の基礎(国民)年金+夫の厚生年金となり、財政検証のモデルケースと同一条件になります。

インフレ、物価上昇は生活費も増額になり、支出の項目でも物価上昇などは考慮していないため、2019年時点の数値をそのまま使用したいと思います。

現役世代(男子)の平均手取りが35.7万円だとすると、以下の計算の通り、最悪夫婦で月14万円弱しか受け取れないということになります。

35.7万円×0.4=14.28万円

これが30年間続けば、合計約5141万円となります。

14.28万円 × 12ヶ月 × 30年間 = 5140.8万円

7) 夫の退職金・・・2229万円

日本経済団体連合会・東京経営者協会「2021年9月度退職金・年金に関する実態調査結果」によれば、大卒で、38年勤務、60歳定年の平均退職金は、2243万円でした。

所得税(退職所得控除有り)、住民税を考慮して計算すると手取りは、2229万円になります。

不足額は一体いくらか

それでは、支出と収入の総計を見ていきたいと思います。

支出の部

1) 生活費・・・9000万円

2) 住居費・・・2520万円

3) 車維持費・・・600万円

4) 介護費・・・2943万円

4-3) 介護費調整額・・・▲2016万円

5) お墓&葬式費用・・・300万円

合計 1億3347万円

収入の部

6) 将来もらえる年金・・・5141万円

7) 夫の退職金・・・2229万円

合計 7370万円

1億3347万円 ― 7370万円=5977万円

老後に必要な貯蓄は5977万円となります。

老後資金2000万円でも大丈夫なケースとは?

もし、夫婦共働きで妻も定年まで働き続ければ、厚生年金が更に月6〜7万円(ワーストケースの場合)及び妻の退職金がプラスされるので、

6万円 × 12ヶ月 × 30年間 = 2160万円 + 退職金約2000万円

が収入に加えられることになるので、貯蓄が2000万円程度あれば十分生活が可能と思われます。

終身雇用が失われつつある現代の日本ですが、現状の各種経済指標や、年金に対する政府の方針等を見ると、夫婦共働きで65歳或いは70歳まで働くことが、今後の常識となるのでしょう。

目前の生活も大変だけど、老後を見据えてまずはプラン策定から始めよう!

子供が小さい内は目前の出費や教育費の工面に、まず目が行ってしまうのは当然です。

しかし、今の日本の社会構造や、経済状況を見ると、私たちの老後はかなり厳しいものになることが予測されます。

そして、大人になった子供達の経済状況も、決して楽観視できるものではないことが分かると思います。

老後老いた体で働き続ける、貧しく苦しい生活を送らない為にも、また子供達に迷惑をかけない為にも、大変ですが、出来るだけ早く老活に取り組んでいく必要があります。

具体的には、

老後に向けた取り組み

- 老後のプランを考え、必要経費を計算し、貯蓄計画を立てる

- 節約できる点がないか固定費などの支出を見直す

- 副業や収入増となる転職で稼ぎを増やす

- 収入の一部をiDeCoや積み立てNISAなどで運用して老後の蓄えにできないか検討する

などです。

特に、老後のプランは早めに立てておいた方がいいでしょう。

なぜかというと、今後の老後に最も大きく影響する選択が、まずマイホームの購入だからです。

子供が大きくなってきてアパートが手狭になってきた、会社の家賃補助がもうすぐ終わってしまう、という時まず決断しなければならないのが、マイホームを購入するかどうかですよね。

家族構成や子供の成長、収入などに合わせて家賃を払いながら賃貸を移っていくのか、マイホームを買って、老後ギリギリまで住宅ローンを毎月支払っていくのか。

同時に、老後どこに住むかも決まってしまいますよね。

因みに、マイホームか賃貸かどちらにすべきか、という話は様々なところで目にしますが、住宅メーカーなどの関連業界の人間の話でない限り、「賃貸が良い」というのが一般的のようです。

というのも、

メモ

・新築の場合購入後物件の価値が直ぐに目減りしてしまう

・木造戸建てなどの場合は30年後の資産性が限りなく低くなってしまう

・マンションの場合は特に将来の改修工事費の予測が難しい

・固定資産税の支払いが老後にも負担になる

・持ち家があるという理由で老後に困窮しても生活保護を受けられなくなる可能性がある

などが理由のようです。

極度のインフレが将来起こる見込みがある、ということで無ければ、住宅購入はリスクなのかもしれません。

目前の仕事や子供の面倒だけでも忙しいのに、考えなければならないことも多くあり本当に大変ですが、老後の安心の為にまずはプランを立てることから始めてみましょう!

節約方法についても下記にまとめておりますので、ご覧いただけると嬉しいです。

-

参考【年間で140万円の節約!】できるだけ早く取り組むべき節約術15選!

子供が小さい内は毎日仕事に家事に子育てに、日々本当に忙しいですよね。 でもそんな忙しない生活を送る中で、ふとお金の不安がよぎることはありませんか? 心配性の私はしょっちゅうお金のことを考えると落ち込み ...

続きを見る

また、教育費についても試算してみましたので、こちらも参考にしていただけると嬉しいです。

こちらもCHECK

-

「子供の教育費いくら貯金していればいい?」公立 or 私立、一人暮らし、海外留学などケース毎に計算してみた結果

子供が生まれたら気になるのが教育費ですよね。 日本では現在大学進学率が5割を超え、年々上昇を続けており、大卒が当たり前の世の中になってきました。 独立行政法人 労働政策研究・研修機構「ユ ...

続きを見る